9/19-20にアメリカで「FOMC(連邦公開市場委員会)」と呼ばれる会合が開かれ、そこで決定された「政策金利の据え置き」という内容が経済ニュースとして様々なメディアで報じられています。その会合を主催したのはアメリカのFRBという組織ですが、そもそもどういう組織なのでしょうか。『FRBの仕組みと経済への影響がわかる本』(工藤浩義著)から一部編集のうえ、抜粋して解説します。

1913年に発足したFRB

日本で一般に「FRB(連邦準備制度理事会)」として知られる組織は、アメリカ合衆国の中央銀行に相当します。1913年の連邦準備法成立により「連邦準備制度」(FRS, Federal Reserve System)の組織として設立されました。

この法律が成立した背景には、1907年の金融危機がありました。米国経済の健全な発展を図るためには、当時ヨーロッパですでに存在していた「中央銀行」の設立を、米国内においても法律で定める必要がある、といった考え方がありました。

法案の起草当初から、単一の中央銀行ではなく中央銀行として機能する「制度」が考えられました。この制度は、

- 全体を統括する理事会の設置

- 12の連邦準備銀行からなる分散型の運営構造

- 公共と民間の特性をあわせ持つ組織

といった3つの特徴を持っています。連邦準備法では、連邦準備制度の目的・構造・機能が定められています。また連邦議会に法改正の権限があり、実際に数年ごとに何度も改正が実施されてきました。

雇用の最大化と物価の安定が目標

1977年には政策目標として、“the goals of maximum employment, stable prices, and moderate long-term interest rates”(雇用の最大化、物価の安定、適正な長期金利)といった文言が法改正により加えられ、FRBの法的な責務が明確に定められました。

この中で、「雇用の最大化」と「物価の安定」の2つが、FRBの政策目標として、FRB関連の会見や文書、あるいはメディアでも多く引用されています。

FRBは、効果的な経済政策を促し、さらに広くは公共の利益を守るために、以下の5つの機能を持つとされています(“The Fed Explained: What the Central Bank Does” – Federal Reserve System Publication- より)。

- 金融政策の実施

米国経済における雇用の最大化と物価安定化の促進 - 金融システムの安定化

米国内外での積極的な監視・関与を通じて、システミック・リスクを最小化、抑制 - 個々の金融機関の安定性と健全性の促進

個々の金融機関が全体の金融システムに与える影響を監視 - 支払決済システムの安全性と効率性の促進

銀行業界や米国政府に対して米ドル取引や支払いの円滑化促進 - 消費者保護と地域開発の促進

消費者重視の監督と検査、新しい消費者問題とトレンドの研究・分析、地域経済の開発活動、消費者に関する法規制の運用

このうち、個々の金融機関の監督・規制、消費者保護、金融システムの安定化などは、日本では中央銀行である日本銀行ではなく金融庁が主に担っています。その意味では、米国FRBは日本でいう日本銀行と金融庁の役割をあわせ持つ組織だといえ、金融に関する権限がFRBに集中しています。

欧州でもユーロ圏内では、これらの機能は欧州中央銀行(ECB, European Central Bank)と域内各国の監督機関が分担して担うことになっており、米国FRBのように監督権限がECBに集中することはありません。

複数の組織から成り立っているFRB

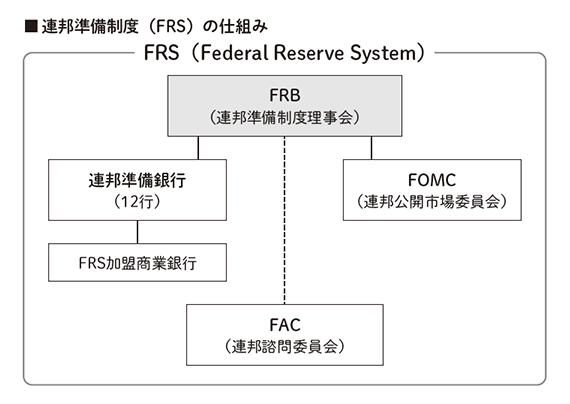

FRBは、英語では“Federal Reserve”、もしくは“Fed”といいます。日本語でFRBというときは、概ね「連邦準備制度理事会」のことを指すようです。FRB(Federal Reserve Board)の頭文字から来ていますが、広い意味では「連邦準備制度」、すなわちFRS(Federal Reserve System)のことを意味します。

ただし、英文では“FRB(Federal Reserve Bank) of New York”のように、連邦準備銀行も略してFRBと呼ばれることがあるので注意が必要です。本記事でFRBという場合は、とくに断りのない限り、「連邦準備制度理事会」を指すこととします。

一般に中央銀行というと、日本銀行のように国家等の中核となる1つの銀行を指し、1つの組織ですが、「FRB」は以下の3つの部分から成り立っています。

- 連邦準備制度理事会(FRB, Federal Reserve Board)

- 連邦準備銀行(FRB, Federal Reserve Banks)

- 連邦公開市場委員会(FOMC, Federal Open Market Committee)

このうち、1913年の連邦準備法の制定当初から定められていたのは、「連邦準備制度理事会(FRB)」と「連邦準備銀行(地区連銀)」の2つです。

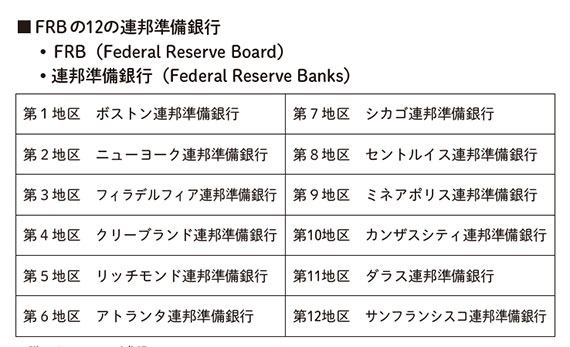

連邦準備銀行は全米を12に分けた各地区にあり、それぞれの地域の経済を把握するための情報収集、そして地区の銀行業界の監督を行います。12の地区の境界は、1913年当時の主要な商業地域を中心に、経済的なつながりを考慮して決められたもので、必ずしも州の境界線とは一致しません。

さらに、各地区の連邦準備銀行(地区連銀)は、それぞれ独立して運営されることになっており、下部に置かれた加盟商業銀行が地区連銀から資金を借り入れる際のディスカウント・レートは、地区連銀ごとに独自に設定されました。また、公開市場操作(市場に流通する政府発行の債券を売買して、市場の資金量を調節し金利水準をコントロールすること)や市中銀行との取引も地区連銀が行いました。

当時(1913年)は、現在のように全米単位の経済政策を立案するといった考え方は発展しておらず、各地区連銀が、それぞれの地域経済のニーズに応じて行動していたため、公開市場操作も地域限定の影響力にとどまりました。そのため、理事会による政策決定と地区連銀による公開市場操作は、それぞれ独自の判断で行われました。

金融政策運営のためFOMCが創設された

しかし、通信や交通が発達するに伴い金融サービスも進歩し、州を超えた経済活動や金融取引が活発化するようになると、金融政策の効果的な運営のために、FRS全体の協力と調整が必要になってきました。

そこで、1933年の「銀行法」の制定と1935年の連邦準備法の改正を経て、「連邦公開市場委員会(FOMC, Federal Open Market Committee)」が創設されました。

FOMCでは理事会と地区連銀の双方から参加メンバーが入り、両者の考えが1つの場で集約されます。したがって、FOMCが設立される以前に問題とされていた理事会と地区連銀、あるいは地区連銀同士の間で見られた金融政策の齟齬をなくし、アメリカ全体で整合性のある金融政策を実施することができるようになりました。

著者プロフィール

工藤浩義(くどう・ひろよし)

金利為替市場コメンテーター、金融翻訳家。上智大学経済学部卒業。銀行にて融資・預金業務やSWIFT・コルレス業務など外国為替業務を担当。湾岸戦争時に有事のドル買いによる相場急騰を見て、リアルタイム情報の重要性を感じ、金融情報サービス業QUICK(日本経済新聞社グループ)に移る。経理部・財務部での業務、米ニューヨーク現地法人マネージャーとして米国の会計・税務全般を担当。その後、情報本部にて日経225オプション戦略や債券先物(JGB)の市場コメント執筆、米FRB関連情報の翻訳・配信を行う。米企業ブリッジニュース社に移り、同様のサービスを導入・発展させる。現在は金融市場のコメント執筆や金融・企業財務の翻訳業務に携わる。