決算書で何がわかるのか

「決算書を読めるようになりたい。でも、なんだか難しそう……」

皆さんは、こんなふうに考えていませんか?

新聞や雑誌の記事などの定性的な情報だけでは、会社の“本当の姿”を理解することはできません。決算書のような会社の数字(会計の数字)と定性的な情報を組み合わせることによって、はじめて会社の実態を読み解くことができるようになるのです。

昨今、仕事をするうえで、会計の知識を求められる機会も増えていますが、売上高や利益といった損益計算書(P/L)の知識だけでは不十分です。

貸借対照表(B/S)やキャッシュ・フロー計算書(CF計算書)といった決算書(正式には「財務諸表」と呼ばれます)の知識も組み合わせて、自社や競合他社の経営の実態を正しくつかみ、打ち手を考えなければなりません。経営の状況を把握し、次の戦略を考えるツールとして会計を使いこなすことが求められているのです。

投資を行なう場合でも、決算書は有益な情報を与えてくれます。この会社はどのようにして利益を上げてきたのか、どのようにして成長を実現してきたのかといった点を分析することによって、今後の収益性や成長性を占う材料にできるからです。

会社の“本当の姿”が見えてくる

このように、決算書を読むことができれば役に立つことがわかっているのに、なかなか読むことができるようにならない理由は何なのでしょうか?

1つには「決算書を読む面白さ」がよくわからないからだと考えています。決算書を読む目的は、会社の本当の姿を浮かび上がらせることです。定性的な情報だけではわからないことがわかるようになるということは、本来とても「面白い」はずです。

その面白さを感じるために必要なのは、「決算書を実際の会社のビジネスの実態と結びつけながら読む」ということ。会計の数字とビジネスの現実を突き合わせて見るからこそ、両者がそれぞれ別々に存在するのではなく、相互に関係し合っているということがわかり、面白いと感じることができるのです。

その面白さを実感するには、とにかく多くの決算書を読み込むことが有効なのですが、慣れるまでは時間がかかります。これでは、なかなか先に進まず、嫌になってしまうでしょう。

そこで、おすすめしたいのが“決算書を図解して読む”という方法です。図にすれば、ひと目でその構造を理解でき、その会社がどのようにして「儲かるビジネスモデル」をつくり出しているのかがわかります。また、同業に属する複数の会社の決算書を比較することで、各社の共通点や類似点、相違点、あるいはビジネスモデルの独自性などもわかります。コツさえつかめば、決算書を前にしてもひるむことはなくなるでしょう。

本稿では、初めての人でもわかるよう、「貸借対照表(B/S)」「損益計算書(P/L)」「キャッシュ・フロー計算書(CF計算書)」という3つの基本財務諸表にしぼり、それぞれ読む際のポイントを順に解説します。

貸借対照表(B/S)…企業の戦略や経営方針を読み解く

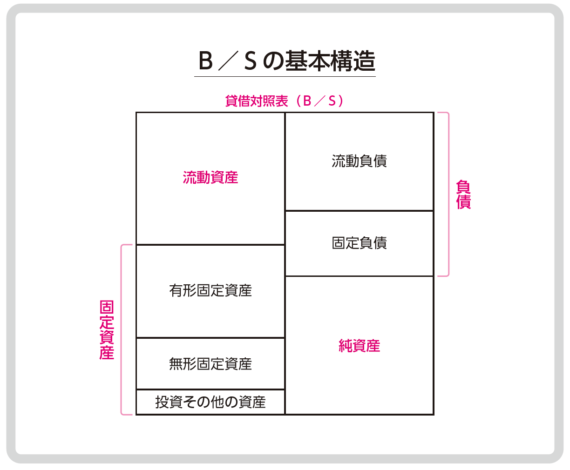

まずは、貸借対照表です。英語表記のBalance Sheet〔バランスシート〕の頭文字をとって、B/Sとも呼ばれます。損益計算書(P/L)に比べて、B/Sはとっつきにくいという人も多いのですが、B/SにはP/L以上に企業の戦略や経営方針が表れます。まずB/Sの基本構造を理解し、苦手意識をなくしておきましょう。

B/Sには、会社がどのようにして資金を集めてきたのか、そして、その資金をどのように投資したのかが書かれています。このB/Sを読み解くには、下図のようにB/Sを金額と面積が比例するような図に変換するとわかりやすくなります。この図解を「比例縮尺図」と呼んでいます。

このように比例縮尺図に落とし込むことで、一見とっつきにくいB/Sを視覚的に理解できるようになるのです。

B/Sの右側に書かれているのは、会社がどのようにして資金を調達したかです。銀行からの借入金などの負債(いずれ返済や支払いが必要になるもの)と、純資産に分かれています。純資産は株主に帰属する資本であり、返済の必要はありません。

負債は、さらに流動負債と固定負債に分かれています。流動負債は、短期(多くの場合1年以内)のうちに支払いや返済が必要になるもの、固定負債は支払いや返済の期限が長期(多くの場合1年超)のものです。

純資産のセクションには、株主がその会社に直接投資したおカネ(資本金や資本剰余金)と、これまで会社が上げてきた利益のうち、内部留保(事業への再投資)に回した分(利益剰余金)などが示されています。

特に優良企業といわれるような会社の場合、利益剰余金が非常に大きくなり、その結果B/Sの右側において純資産の割合が大きく、負債の割合が小さくなる傾向にあります。これは、ここまでに上げた利益を内部留保に回すことで投資に必要なおカネをカバーすることができ、借り入れなどに頼らなくて済むからです。

B/Sの左側は、調達した資金の投資先を表し、流動資産と固定資産に分かれています。流動資産には短期(多くの場合1年以内)のうちに現金化される資産、固定資産には短期間での現金化を想定していない資産が分類されます。固定資産は、土地や建物などの形のある有形固定資産、ソフトウエアなど形のない無形固定資産、そして短期間のうちに売買することを想定していない投資有価証券などが含まれる投資その他の資産に分けられます。

無形固定資産を見るときに着目したいのが、「のれん」です。のれんとは、会社が買収(M&A)を行なったときの買収価額と買収対象会社の(時価ベースの)純資産の差額になります。

M&Aを行なったときの買収価額は時価ベースの純資産を上回ることが多いため、買収を行なった会社のB/Sの左側には、のれんが計上されます。買収対象会社の資産から負債を差し引いた価値以上に上乗せされた評価部分が、買収会社の無形固定資産のところに、のれんとして表示されているのです。したがって、多額ののれんが計上されているときには、過去に大きなM&Aを行なった可能性が高いのです。

* * *

いかがでしたか? それぞれが意味するところをご理解いただけたでしょうか。【後編】では、基本財務諸表の残りの2つ、「損益計算書(P/L)」と「キャッシュ・フロー計算書(CF計算書)」についてお話しします。

著者プロフィール:矢部 謙介(やべ けんすけ)

中京大学国際学部・同大学大学院経営学研究科教授。専門は経営分析・経営財務。1972年生まれ。慶應義塾大学理工学部卒、同大学大学院経営管理研究科でMBAを、一橋大学大学院商学研究科で博士(商学)を取得。三和総合研究所(現三菱UFJリサーチ&コンサルティング)および外資系経営コンサルティングファームのローランド・ベルガーにおいて、大手企業や中小企業を対象に、経営戦略構築、リストラクチャリング、事業部業績評価システムの導入や新規事業の立ち上げ支援といった経営コンサルティング活動に従事する。その後、現職の傍らマックスバリュ東海株式会社社外取締役なども務める。

著書に『武器としての会計思考力』『武器としての会計ファイナンス』『粉飾&黒字倒産を読む』(以上、日本実業出版社)、『日本における企業再編の価値向上効果』『成功しているファミリービジネスは何をどう変えているのか?(共著)』(以上、同文舘出版)などがある。